過去に破綻した生命保険会社一覧とその理由

記事作成日:2017.3.31

逆ザヤにより2000年頃に相次いだ破綻

|

さて前ページの続きを。 |

|

えーと、 「これから(2017年以降)貯蓄重視の保険に加入するのであれば、保険会社が破綻しないかどうかをほとんど気にしなくてOK」 ってことだったよね?なんでなの? |

|

それはこれまでに破綻した理由にあるんだ。実は今までに生命保険会社は8社が破綻している。(戦前を除く) |

| 破綻した生命保険会社 | 破綻した年 | 現在の契約引継会社 |

| 日産生命 | 1997年 | プルデンシャル生命 |

| 東邦生命 | 1999年 | ジブラルタ生命 |

| 千代田生命 | 2000年 | ジブラルタ生命 |

| 第百生命 | 2000年 | マニュライフ生命 |

| 協栄生命 | 2000年 | ジブラルタ生命 |

| 大正生命 | 2000年 | PGF(プルデンシャル・ジブラルタ・ファイナンシャル)生命 |

| 東京生命 | 2001年 | T&Dフィナンシャル生命 |

| 大和生命 | 2008年 | PGF(プルデンシャル・ジブラルタ・ファイナンシャル)生命 |

|

なんか漢字の会社ばかりだね。 |

|

そうだね。 「昔からある日本の会社のほうが安心。外資系は不安。」 という方がよくいるけれど、実はこれまでに破綻した会社はすべて昔からあった日本の会社で、それを引き継いだ会社はすべて外資系なんだ。 |

|

なんと。けどなんで破綻してしまったのかな? |

|

これはほとんどの会社が逆ザヤによる経営悪化が主な理由なんだ。 ※2008年に破綻した大和生命だけは、破綻時の会見でリーマン・ショックが直接の破綻要因だったと説明していますが、実際には逆ザヤの影響もかなり大きかったようです。 |

|

逆ザヤによる経営悪化?? |

|

ああ。 現在販売されている貯蓄重視の保険は、予定利率がトップクラスによいものでも、せいぜい100万円を払うと将来120万円を受け取れるくらいのレベルだ。けれどバブル期やその前後に販売されていた貯蓄重視の保険は、予定利率が5%を超えるものもあるなど今とは比較にならないくらい高かった。保険料を100万円払うと200~300万円の保険金や満期金を受け取れるようなものもザラだったんだ。 |

|

すごいね。それだけ保険会社も高利率で資金を運用できていたってこと? |

|

そうだね。 保険会社は主に国債で運用しているんだけど、財務省のサイトにある過去の国債の金利を見ると、80年代なんかは平気で8%超えしている。8%だと10年で元金が倍になっちゃうからね。 ところが90年代に入ってバブルが弾けると、国債などの債券の金利は低下し、株価も低下していった。すると金利が高い時に契約した加入者に対し、約束通り保険料の2~3倍の保険金を支払うことが難しくなっていったんだ。 |

| 国債の金利が高かった頃 |

| ↓ 主に国債で資金を運用している保険会社は莫大な運用益をあげていた ↓ 保険料の2~3倍の保険金を加入者に支払うことができていた |

| 債券の金利や株価が低下しはじめてから |

| ↓ 保険会社の運用益も低下していった ↓ 保険料の2~3倍の保険金を加入者に支払うことが難しくなっていった ↓ 運用益以上の保険金を加入者に支払わなければならなくなっていった (これがいわゆる逆ザヤ) ↓ 90年代後半になると、支払う体力が尽きた保険会社が破綻していった |

|

なるほどなあ。 こう見ると、むしろよく全部の会社が潰れなかったね。どうやって生き残ったんだろう? |

|

これがひどい話なんだ。 90年代後半になって保険会社の破綻が始まると、このままではうちも破綻すると考えた大手会社は、まず予定利率の低い新商品(※)を作った。 そして、保険料の2~3倍の保険金を受け取れるような予定利率の高い商品に加入していた人たちに対し、 「新しい保険のほうがいいですから。保険も進歩していますから。」 などと説得し、旧商品から新商品への契約変更(転換)を進めていったんだ。 ※明治安田生命のライフアカウントL.A。第一生命の堂々人生。住友生命のライブワンなど。 |

|

ん? じゃあ予定利率の低い新商品に契約変更させることで、2~3倍の保険金の支払いから逃れたってこと?? ひどい話だね! |

|

そうだね。 けれど保険会社以上に政府に責任があると思うよ。 80年代には、わずか十数年くらいで国債の金利や株価がここまで低下するとは誰も思っていなかったはず。ところがそれが現実になってしまい、保険会社が次々と逆ザヤに苦しんで破綻していった。それを見ていたんだから、まだ生き残っている会社を政府が救済すべきだったと思う。それをしなかったことが、 「卑劣な手段を使ってでも生き残る」 という選択肢を他の大手会社に取らせることになってしまったわけだ。 |

|

なるほどなあ。 じゃあそれによって、結果的に他の大手会社は逆ザヤを乗り越えたわけだね? |

|

そうだね。 もっとも破綻まではいかなかったものの、他の大手会社も逆ザヤの影響は長らく受け続けていた。けれど2013年には主要9社が逆ザヤをほぼ解消したとのことだ。よって、新たに保険会社が破綻する可能性はとても小さくなったと思う。 |

|

なるほどね。 |

|

ということであまり気にする必要はないと思うけど、破綻の可能性が高そうな保険会社の見分け方を一応・・・。 |

破綻の可能性が高い保険会社の見分け方1

「ソルベンシー・マージン比率」

|

まずはソルベンシー・マージン比率。 これは簡単に言うと、 「どれだけ保険金を支払う力があるかを示したもの」 だ。 パーセントで表示されており、値が大きければ大きいほど保険金を支払う力が大きい。つまり財力に余裕があるということになる。 |

|

なるほど、じゃあこの値が大きい会社ほど破綻しにくいってことだね。何%あればOKなのかな? |

|

200%を切ると金融庁から是正措置が勧告されることになっているので、逆にいえば200%以上あれば問題ないとされている。 |

|

なるほど。 ん、このサイト内にもソルベンシー・マージン比率一覧(2014年版)があるね。2014年版って、先生全然更新してないじゃん。今もう2017年だよ! |

|

すいません、そのうち時間がある時に更新します・・・(´・ω・`) |

|

えーとこれを見ると、トップがメディケア生命で4,357%、最下位がオリックス生命で473%か。それでも200%は余裕で超えているから、やっぱり近年は破綻しそうな会社はないってことか。 |

|

そうだね。 ただしソルベンシー・マージン比率は、 親会社が通信販売専用に立ち上げた子会社 (住友生命が立ち上げたメディケア生命など) や、損害保険会社が立ち上げた生命保険会社、 (東京海上が立ち上げた東京海上日動あんしん生命など) 別業種の親会社が立ち上げた生命保険会社 (ソニーが立ち上げたソニー生命など) は、数値が高くなりやすい傾向がある。 そして親会社の業績が悪化すれば、数値がよかったはずのこれらの会社も一気に破綻に追い込まれる可能性があるんだ。 なのであくまで参考程度に見るほうがよいと思う。 |

|

なるほど。じゃあ完全な信用はできないわけか・・・。 |

|

そうだね。 しかもソルベンシー・マージン比率は他社が評価しているものではなく、自社が発表しているものなので、偽りの発表をしている可能性もある。実際、上記の過去に破綻した会社の中には、大きく偽った発表をしていた会社もあったんだ。 |

|

マジで?うーん、他社が評価しているものはないの? |

破綻の可能性が高い保険会社の見分け方2

「格付会社による格付け」

|

他社が評価しているものもあります。 その名も、格付会社による格付けです。 |

|

なんかそのままだね。どんな感じに格付けされるの? |

|

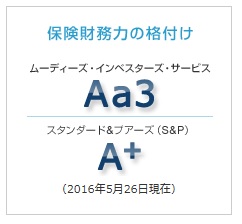

格付会社はスタンダード&プアーズ(S&P)社とムーディーズ社の2つが有名だ。それぞれ以下のように格付けを行っている。評価が高いほど経営が健全である、つまり破綻しにくいとされている。 |

| スタンダード&プアーズ(S&P) |

| AAA(最高評価) ↓ AA+,AA,AA-,A+,A,A- ↓ BBB+,BBB,BBB-,BB+,BB,BB-,B+,B,B- ↓ CCC+,CCC,CCC-,CC ↓ C(最低評価) |

| ムーディーズ |

| Aaa(最高評価) ↓ Aa1,Aa2,Aa3,A1,A2,A3, ↓ Baa1,Baa2,Baa3,Ba1,Ba2,Ba3,B1,B2,B3, ↓ Caa1,Caa2,Caa3,Ca ↓ C(最低評価) |

|

保険会社の中には自社がどのように格付けされているかを公表しているところもある。例えばアフラックの公式サイトには下記の表記がある。 |

|

ムーディーズがAa3(ダブルエースリー)、S&PがA+(エープラス)か。かなり高く評価されているんだね。これはソルベンシー・マージン比率より信頼できるものなのかな? |

|

個人的にはどっちもどっちかなあ。 私が営業マンだった頃、当時のアリコジャパン (現在のメットライフ生命) が日本国内の生保では唯一AAA(トリプルエー)と評価されていた。なのでCMやパンフレットなどでも 「アリコはトリプルA」 などど強調されていた。 ところがリーマン・ショックが発生すると、AIGは一気に破綻の危機に陥ってしまった。トリプルAで世界有数規模とか言ってても、破綻の危機に陥ることもあるんだなあと驚いたよ。 ※AIG本体が破綻の危機に陥った時でも、アリコの経営は万全でした。ですのでアリコに対する格付そのものが間違っていたというわけではありません。むしろリーマンショック下でもアリコは健全な経営をしている優良会社と評価されていたため、高値で売却可能な状態でした。そのためAIGは破綻の危機から再建するため、アリコをメットライフに売却したのです。 |

|

なるほど。じゃあこれもやっぱり、参考程度に見とくくらいのほうがよさそうだね。 |

|

そうだね、あまり敏感になる必要はないと思う。 私がもし貯蓄重視の保険に加入するのであれば、ソルベンシー・マージン比率が300%未満、格付けがCランク台であればちょっとやめておこうと思うかな。けどそうでなければ、500%だろうが5,000%だろうが、AAA評価だろうがB評価だろうが、別に気にしないかな。 |

|

なるほど。ソルベンシー・マージン比率が300%未満の会社は現在はなかったよね。格付がCランク台の会社はあるのかな? |

|

記事作成時点(2017年3月時点)のムーディーズ社の格付一覧(PDF)とS&P社の格付一覧(PDF)を見ると、掲載されている国内の生命保険会社は全社がAランク台だった。ただしこの2社の格付一覧に掲載されていない保険会社も多いので、R&I(格付投資情報センター)の格付一覧(PDF)も念のため確認してみた。そしたら1番低いものでも朝日生命に対するBB(ダブルビー)評価だった。なのでCランク台の会社は現在は恐らくいないと思う。 |

|

なるほど。じゃあもし今後、 ソルベンシー・マージン比率:300%未満 に該当する会社が現れたら、その会社は他社と比較して破綻の可能性が高いので、貯蓄重視の保険への加入は避けたほうがいいってことだね? |

|

そうだね、うまくまとめてくれてありがとう。 あくまで私個人の考えだけどよかったら参考にしてもらえればと。 次のページでは共済系について軽く。 |